中 금융불안에 수출 먹구름… “3%대 성장률 유지 힘들어”

페이지 정보

작성자 한인회 작성일15-07-10 10:32조회4,932회 댓글0건

관련링크

본문

[한국경제 ‘중국發 쇼크’]

메르스(MERS·중동호흡기증후군)의 여파가 채 가시기도 전에 그리스 사태가 악화되고, 중국 증시가 폭락하는 등 대내외 악재가 동시다발로 터지면서 한국 경제가 위태로운 상황으로 빠져들고 있다. 9일 한국은행이 올해 2%대의 저성장을 예고한 것도 고질적인 소비, 투자 부진에 이런 돌발적인 외부 변수들이 합세하면서 한국 경제가 결국 정상적인 성장 경로를 이탈했다고 판단했기 때문이다. 일각에서는 이미 한국의 잠재성장률이 2%대로 떨어졌다는 분석까지 나온다.

○ ‘차이나 리스크’ 국내 경제 덮치나

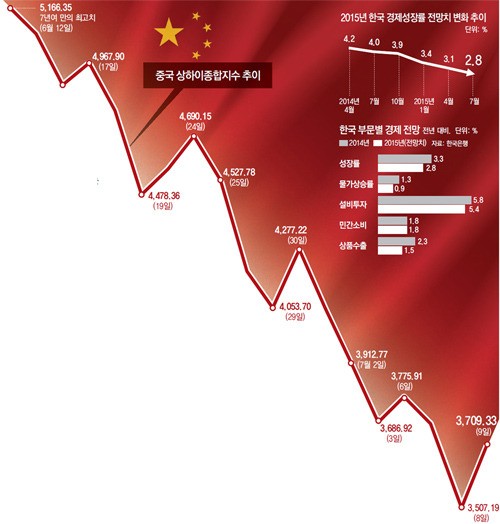

최근 한 달 새 약 30% 폭락한 중국 증시는 한국 경제의 앞날에 짙은 먹구름을 드리우고 있다. 중국은 올해 성장률이 7% 밑으로 떨어질 것이라는 전망이 나오는 가운데 자산시장 거품이 붕괴될 조짐을 보이며 금융위기 가능성까지 거론되고 있다.

‘세계 2위 경제대국’ 중국이 흔들리면 한국을 포함한 글로벌 경제 전체가 큰 타격을 받을 수밖에 없다. 중국은 한국 전체 수출액의 25%를 차지하는 가장 큰 시장이지만 대중(對中) 수출은 올 상반기(1∼6월)에 작년 동기 대비 2.1% 뒷걸음질쳤다.

중국의 금융 불안은 이런 상황을 더욱 악화시킬 것으로 보인다. 이주열 한은 총재는 “최근 중국 증시 폭락이 가져올 파급 효과를 가볍게 볼 수 없다”며 “중국 증시 부진이 내수 부진으로 이어질 수 있으며 이는 우리 수출과도 직결된 문제”라고 경고했다.

한국을 위협하는 대외 악재는 중국뿐만이 아니다. 최근 그리스의 디폴트 사태는 단일 통화인 유로존 체제의 불안감을 가중시키며 유럽 전역의 경기침체를 고착화하고 있다. 현재 분위기로는 그리스와 채권단이 결국 협상을 타결지을 것이라는 전망이 많아 유로존의 붕괴와 금융시장의 대혼란이라는 최악의 사태는 피해갈 수 있겠지만, 그리스 문제는 채권단과의 협상 과정 내내 시장 불안 요인으로 작용하며 글로벌 경제에 부담이 될 것으로 보인다. 미국의 금리 인상과 엔화 약세의 장기화도 각각 한국의 가계부채 문제와 수출 부진을 더 어렵게 만들 수 있다는 점에서 위기감을 키우고 있다.

○ 성장률 전망치 계속 낮아져

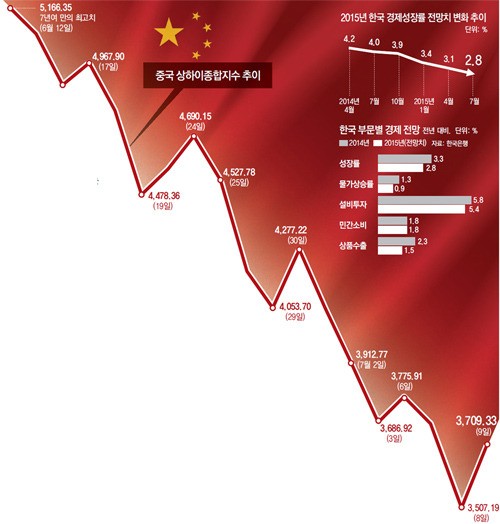

이런 대외 리스크들은 내수 부진 등 기존 악재와 맞물려 한국의 경제 전망을 앞으로도 계속 악화시키는 요인으로 작용할 수 있다. 한은은 올해 성장률 전망치를 작년 4월에는 4.2%로 비교적 높게 잡았지만 이후 3개월마다 하향 조정을 거듭하며 결국 2%대로 떨어뜨렸다. 다른 연구기관들도 마찬가지다. 지난달 국책연구기관인 산업연구원이 처음 2%대(2.9%)의 성장률을 제시하자 한국경제연구원(2.7%), LG경제연구원(2.6%) 등이 시차를 두고 계속 전망치를 낮췄다.

한은은 이번 전망치가 낮아진 이유로 메르스, 가뭄 등 예기치 못한 경기 충격이 2분기(4∼6월)에 집중됐다는 점을 든다. 2분기 성장률이 기존 전망치인 1.0%에서 0.4% 안팎으로 대폭 낮아지면서 올해 전반적인 경기 흐름을 악화시켰다는 것이다. 그러면서 이 총재는 “경제 주체의 심리가 회복된다면 3분기(7∼9월) 이후에는 완만하지만 회복세를 나타낼 것”이라며 “내년에도 3%대 성장(3.3%)을 예상하고 있다”고 말했다.

하지만 많은 경제 전문가는 국내외 경제의 구조적인 변화 때문에 한국이 3%대 성장률로 복귀하기 어려울 수 있다는 우울한 전망을 내놓고 있다. 1961년부터 2011년까지 50년간 한국의 연간 성장률이 3%를 밑돈 것은 다섯 차례로 모두 오일쇼크, 외환위기, 카드사태, 글로벌 금융위기 등 돌발 상황이 배경이 됐고 그나마 1, 2년 안에 경제가 충격을 딛고 빠른 반등에 성공했다. 하지만 2012년(2.3%)부터는 이렇다 할 외부 충격이 없는데도 작년을 제외하고는 계속 2%대의 낮은 성장세를 보이고 있다.

LG경제연구원 관계자는 “제조업 생산성 둔화, 노동인구 감소 등을 감안하면 이미 한국의 잠재성장률은 2%대로 낮아졌다고 보는 게 맞다”고 분석했다. 박종규 한국금융연구원 선임연구위원은 “가계 빚과 기업 유보금이 쌓이는 현실에서 벗어나 가계가 저축하고 기업이 투자와 고용을 하는 정상 경제로 가야 돌파구가 마련될 수 있다”고 강조했다.

메르스(MERS·중동호흡기증후군)의 여파가 채 가시기도 전에 그리스 사태가 악화되고, 중국 증시가 폭락하는 등 대내외 악재가 동시다발로 터지면서 한국 경제가 위태로운 상황으로 빠져들고 있다. 9일 한국은행이 올해 2%대의 저성장을 예고한 것도 고질적인 소비, 투자 부진에 이런 돌발적인 외부 변수들이 합세하면서 한국 경제가 결국 정상적인 성장 경로를 이탈했다고 판단했기 때문이다. 일각에서는 이미 한국의 잠재성장률이 2%대로 떨어졌다는 분석까지 나온다.

○ ‘차이나 리스크’ 국내 경제 덮치나

최근 한 달 새 약 30% 폭락한 중국 증시는 한국 경제의 앞날에 짙은 먹구름을 드리우고 있다. 중국은 올해 성장률이 7% 밑으로 떨어질 것이라는 전망이 나오는 가운데 자산시장 거품이 붕괴될 조짐을 보이며 금융위기 가능성까지 거론되고 있다.

‘세계 2위 경제대국’ 중국이 흔들리면 한국을 포함한 글로벌 경제 전체가 큰 타격을 받을 수밖에 없다. 중국은 한국 전체 수출액의 25%를 차지하는 가장 큰 시장이지만 대중(對中) 수출은 올 상반기(1∼6월)에 작년 동기 대비 2.1% 뒷걸음질쳤다.

중국의 금융 불안은 이런 상황을 더욱 악화시킬 것으로 보인다. 이주열 한은 총재는 “최근 중국 증시 폭락이 가져올 파급 효과를 가볍게 볼 수 없다”며 “중국 증시 부진이 내수 부진으로 이어질 수 있으며 이는 우리 수출과도 직결된 문제”라고 경고했다.

한국을 위협하는 대외 악재는 중국뿐만이 아니다. 최근 그리스의 디폴트 사태는 단일 통화인 유로존 체제의 불안감을 가중시키며 유럽 전역의 경기침체를 고착화하고 있다. 현재 분위기로는 그리스와 채권단이 결국 협상을 타결지을 것이라는 전망이 많아 유로존의 붕괴와 금융시장의 대혼란이라는 최악의 사태는 피해갈 수 있겠지만, 그리스 문제는 채권단과의 협상 과정 내내 시장 불안 요인으로 작용하며 글로벌 경제에 부담이 될 것으로 보인다. 미국의 금리 인상과 엔화 약세의 장기화도 각각 한국의 가계부채 문제와 수출 부진을 더 어렵게 만들 수 있다는 점에서 위기감을 키우고 있다.

○ 성장률 전망치 계속 낮아져

이런 대외 리스크들은 내수 부진 등 기존 악재와 맞물려 한국의 경제 전망을 앞으로도 계속 악화시키는 요인으로 작용할 수 있다. 한은은 올해 성장률 전망치를 작년 4월에는 4.2%로 비교적 높게 잡았지만 이후 3개월마다 하향 조정을 거듭하며 결국 2%대로 떨어뜨렸다. 다른 연구기관들도 마찬가지다. 지난달 국책연구기관인 산업연구원이 처음 2%대(2.9%)의 성장률을 제시하자 한국경제연구원(2.7%), LG경제연구원(2.6%) 등이 시차를 두고 계속 전망치를 낮췄다.

한은은 이번 전망치가 낮아진 이유로 메르스, 가뭄 등 예기치 못한 경기 충격이 2분기(4∼6월)에 집중됐다는 점을 든다. 2분기 성장률이 기존 전망치인 1.0%에서 0.4% 안팎으로 대폭 낮아지면서 올해 전반적인 경기 흐름을 악화시켰다는 것이다. 그러면서 이 총재는 “경제 주체의 심리가 회복된다면 3분기(7∼9월) 이후에는 완만하지만 회복세를 나타낼 것”이라며 “내년에도 3%대 성장(3.3%)을 예상하고 있다”고 말했다.

하지만 많은 경제 전문가는 국내외 경제의 구조적인 변화 때문에 한국이 3%대 성장률로 복귀하기 어려울 수 있다는 우울한 전망을 내놓고 있다. 1961년부터 2011년까지 50년간 한국의 연간 성장률이 3%를 밑돈 것은 다섯 차례로 모두 오일쇼크, 외환위기, 카드사태, 글로벌 금융위기 등 돌발 상황이 배경이 됐고 그나마 1, 2년 안에 경제가 충격을 딛고 빠른 반등에 성공했다. 하지만 2012년(2.3%)부터는 이렇다 할 외부 충격이 없는데도 작년을 제외하고는 계속 2%대의 낮은 성장세를 보이고 있다.

LG경제연구원 관계자는 “제조업 생산성 둔화, 노동인구 감소 등을 감안하면 이미 한국의 잠재성장률은 2%대로 낮아졌다고 보는 게 맞다”고 분석했다. 박종규 한국금융연구원 선임연구위원은 “가계 빚과 기업 유보금이 쌓이는 현실에서 벗어나 가계가 저축하고 기업이 투자와 고용을 하는 정상 경제로 가야 돌파구가 마련될 수 있다”고 강조했다.

댓글목록

등록된 댓글이 없습니다.